❖本調査資料に関するお問い合わせはこちら❖

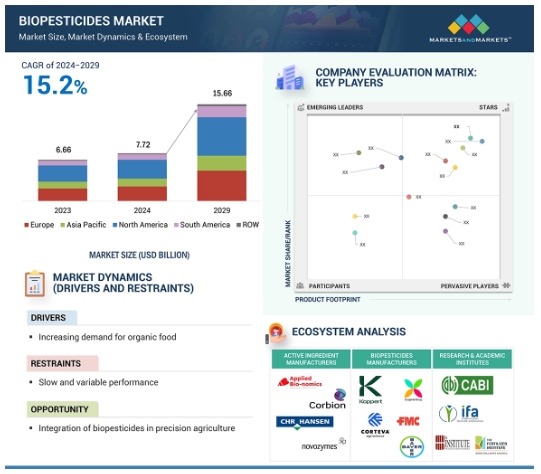

MarketsandMarketsによると、生物農薬市場は2024年までに77億2,000万米ドルから2029年までに156億6,000万米ドルに達すると予測され、予測期間中の年平均成長率は金額ベースで15.2%です。生物農薬市場の成長は、有機的かつ持続可能な方法で生産された食品に対する消費者需要の増加と、合成農薬に関連する政府規制の厳格化によってもたらされます。2023年、EPAはFIFRA規制を更新しました。この更新では、化学農薬の環境リスクと健康リスクのより完全な分析が行われ、食品中の残留農薬によるリスクを最小限に抑えることが強調されます。これらの改正規制、特にFQPAに関連する規制は、合成化学農薬の安全基準をさらに複雑なものにしています。欧州連合(EU)は、農業におけるいくつかの主要な有効成分を禁止することを選択しました。2022年6月、EU執行部は2030年までに化学農薬を50%削減することを提案しました。このような種類別の規制により、農業生産では生物農薬の使用が余儀なくされています。

生物農薬市場における魅力的な機会

北米

有機農産物や持続可能な農産物に対する需要の高まり、化学農薬の使用に関する厳しい規制の枠組み、環境や健康への影響に対する消費者の意識の高まりが、北米市場の成長を牽引すると予想されます。

農業バイオテクノロジーへの投資が増加し、同地域に研究開発施設が存在することで、新規の生物農薬製品の導入が促進されます。

拡大投資と新製品の発売は、今後5年間の市場プレーヤーに有利な機会を提供するでしょう。

この市場の成長は、大手農業関連企業による生物農薬製品の提供拡大、および総合的害虫管理(IPM)実践の採用増加によるものです。

主要な農作物保護企業は投資を行い、より新しい製品を導入しています。

世界の生物農薬市場のダイナミクス

推進要因:有機食品に対する需要の増加

生物農薬市場を牽引する要因のひとつは、有機食品および持続可能な方法で生産された食品に対する消費者の需要の高まりです。消費者がより健康的な選択肢を求めるようになるにつれ、農家は人工的な化学物質を使用しない有機的で自然な作物管理方法に適応しなければなりません。有機農法では化学合成農薬や化学肥料を使用しないため、微生物や植物抽出物、その他の有機化合物など、天然由来の生物農薬と自然との調和が生まれます。オーガニック・トレード協会の2023年オーガニック産業調査によると、米国におけるオーガニック食品の売上高は2022年に初めて600億米ドルの大台を突破し、非食品を含むオーガニック総売上高は過去最高の676億米ドルに達しました。これに伴い有機農産物の販売も増加し、害虫の個体数を効果的に管理することで有機基準を満たそうとする農家が増えるため、生物農薬の需要が高まっています。

阻害要因:遅効性と変動性

一般的に、生物農薬は温度や湿度などの環境条件に敏感で、圃場の効力に悪影響を及ぼす可能性があります。一般的に、化学農薬と比較すると、農家は通常、生物農薬の遅効性に対して抵抗感があります。これは、特に害虫の圧力が高く、作物保護に迅速な結果が求められる地域において、生物農薬の使用に対する抵抗が生じる主な要因のひとつとなっています。AMBERプロジェクト(Application and Management of Biopesticides for Efficacy and Reliability (AMBER))の洞察によると、生物農薬は一般的に害虫防除の速度が遅く、有効性が低く、圃場条件下での持続性が短い。

ビジネスチャンス:精密農業への生物農薬の統合

精密農業は、生物農薬市場における重要な機会のひとつです。農家は、ドローン、センサー、データ分析などの高度なツールを導入することで、侵入地域をさらに正確に検出できるようになり、生物農薬をより効果的かつ効率的に散布できるようになるはずです。テクノロジーと環境配慮型ソリューションの組み合わせは、現代の持続可能な農業システムにおける生物農薬の成長にとって特筆すべき可能性を生み出すことができます。

課題:農家の認識不足

生物農薬市場における課題のひとつは、農家の適切な使用方法や利点に関する認識や教育が限られていることです。ほとんどの農家は化学合成農薬に慣れており、生物農薬のような代替農薬に対しては、その効能や使用方法、コストへの懸念から懐疑的かもしれません。さらに、ほとんどの生物農薬は、満足のいく結果を得るために、より特殊な取り扱いやタイミングを必要とするため、学習曲線となります。このような介入に対する適切な訓練や支援がないため、特に従来の農薬散布への依存度が依然として高い地域では、その採用が引き続き妨げられる可能性があります。

世界の生物農薬市場のエコシステム分析

この市場の主要プレーヤーは、評判が高く、財務的に強固な生物農薬メーカーで構成されています。これらの企業は、多様な製品ポートフォリオ、高度な技術、強固なグローバル販売・マーケティングネットワークを提供し、業界における豊富な実績を誇っています。同市場の有力企業には、BASF SE(ドイツ)、Bayer AG(ドイツ)、Syngenta Group(スイス)、UPL(インド)、Corteva(米国)、FMC Corporation(米国)、Nufarm(オーストラリア)、住友化学工業株式会社(日本)、Certis USA L.(日本)、Certis USA L.L.C.(米国)、Bioceres Crop Solutions(アルゼンチン)、Novonesis Group(デンマーク)、Koppert(オランダ)、Biobest Group NV(ベルギー)、Gowan Company(米国)、Lallemand Inc(カナダ)。

作物種類別では果物・野菜が最大シェア

果実・野菜分野は、害虫による被害を受けやすい作物であることと、果実・野菜への残留農薬に関する規制が厳しいことから、生物農薬市場で最大のシェアを占めています。残留農薬のない果物や野菜に対する消費者の需要は急増しており、生物農薬は、作物の品質に影響を与えることなく作物を保護する、環境に優しい安全な代替手段のひとつです。さらに、ほとんどの輸出市場では、果物や野菜に厳しい有機基準が設定されており、それによってこのカテゴリーでの生物農薬の適用に弾みがついています。

製剤セグメント別では、予測期間中、液剤セグメントが最も高い成長率を記録

塗布が容易で均一な被覆が可能なことから、生物農薬市場では液体剤が最も高い成長率を示すでしょう。液状生物農薬は水や他の溶液と簡単に混合できるため、作物への適切な投与と分布の設定に役立ちます。この汎用性により、噴霧器や灌漑システムなど、さまざまな散布機器での使用が可能になり、作物保護により効果的になります。また、ほとんどの液体製剤は植物表面によく付着するため、菌類感染からの保護が長続きします。

施用形態別では葉面散布剤が最大市場シェア

葉面散布は、植物の表面に直接散布して害虫や病原体と即座に接触させるため、生物農薬市場の散布形態別セグメントで最大のシェアを占めています。このように対象領域を即座に局所的に処理することで、製品を作用領域に適切に送り込むことができ、生物農薬の効力が高まります。その上、葉面散布剤は作物の種類や発育段階に合わせて簡単に調整できるため、農家にとって汎用性の高い選択肢です。市場における葉面散布の優位性を正当化するもう1つの要因は、生物農薬を重要な成長期に散布できることです。

供給源セグメント別では、微生物供給源が予測期間中に最高成長率を記録

微生物源は、その広範な有効性と天然由来であることから、生物農薬市場で最も高い成長率を獲得しています。微生物生物農薬には、細菌、菌類、ウイルスに由来するすべての供給源が含まれ、標的害虫駆除とともに、土壌の健康を改善し、持続可能な農業の達成に役立ちます。害虫や病気に関するその大きな抑制の可能性と、環境に優しい解決策に対する消費者と規制当局の需要の増加が、その急速なテンポの原因となっています。微生物バイオテクノロジーの進歩は、これらの生物農薬の製剤化と応用を改善し、市場の成長をさらに後押ししています。

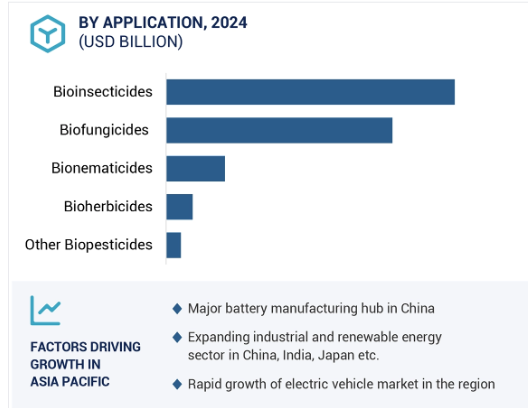

種類別ではバイオ殺菌剤が最大の市場シェアを占める見込み

世界の生物農薬市場で最大のシェアを占めるのは生物殺菌剤。天然生物またはその代謝物をベースとするバイオ殺菌剤は、真菌類病原菌に対して、有益な微生物や植物に害を与えることなく、標的部位に特異的に適用されます。また、有機農産物に対する消費者の要求の高まりや、残留農薬のない農産物に対する規制圧力の高まり、化学殺菌剤への依存を減らす必要性から、バイオ殺菌剤の魅力も高まっています。バイオ殺菌剤は、農作物の真菌病に対する総合的な解決策に対する農家の関心の高まりにより、現在のバイオ農薬市場において非常に重要な成長分野となっています。

予測期間中、北米が生物農薬市場を支配

持続可能な農業と総合的な害虫管理への関心の高まりにより、北米が生物農薬市場を支配しています。米国とカナダでは、化学農薬の使用に関する法律や規制が厳しく、有機栽培や残留農薬のない果物や野菜に対する消費者の需要が高まっているため、生物農薬の普及率が高くなっています。これに加えて、新しいバイオ技術の進歩や新製品の利用可能性も、北米地域のさらなる成長に寄与しています。同地域ですでに確立されている農業産業や、環境に優しい害虫駆除方法に対する政府の支援と組み合わせることで、世界の生物農薬市場のリーダーとしての地位がさらに強化されます。

生物農薬市場の最新動向

2024年5月、バイオセレス・クロップ・ソリューションズ社は、ブラジル農畜産省(MAPA-Ministério da Agricultura e Pecuária)が同社独自のバークホルデリア・プラットフォームの不活化細胞由来の3つの新しい生物殺虫・殺線虫液を承認したと発表。

2024年5月、FMCコーポレーションとオプティブリウム社は、MLとAIを利用して生物農薬を含む新規作物保護技術の発見を加速する契約を締結。

2024年4月、バイエルは英国を拠点とするアルファバイオ・コントロール社と新たな生物学的殺虫剤に関する契約を締結。この戦略的な動きは、バイエルの製品ポートフォリオを強化するものです。この新しい殺虫剤は、油糧種子、菜種、穀物などの耕種作物で使用できる初めての種類の殺虫剤となり、バイエルは持続可能な作物保護の分野で製品を強化することができます。

2024年3月、BASFはルートヴィヒスハーフェンの工場に、生物学的およびバイオテクノロジーに基づく作物保護製品用の新しい発酵工場を建設するための投資を行いました。この工場は2025年後半に操業開始の予定。この工場では、生物学的殺菌剤や種子処理剤など、農家を支援する価値ある製品が生産される予定です。

2023年12月、シンジェンタはサトウキビ生産用の初の生物学的製品であるCERTANOを発表しました。この微生物学的生物殺線虫剤は線虫を駆除し、即効性と持続性のある生物殺菌剤として作用し、植物の成長を促進します。

主要市場プレーヤー

生物農薬市場の主要プレーヤーは以下の通り

BASF SE (Germany)

Bayer AG (Germany)

Syngenta Group (Switzerland)

UPL (India)

Corteva (US)

FMC Corporation (US)

Nufarm (Australia)

Sumitomo Chemical Co., Ltd. (Japan)

Gowan Company (US)

Koppert (Netherlands)

Certis USA L.L.C. (US)

Bioceres Crop Solutions (Argentina)

Novonesis Group (Denmark)

Biobest Group NV (Belgium)

Lallemand Inc (Canada)

1 はじめに

2 研究方法論

3 要旨

4 プレミアムインサイト

5 市場概要

5.1 はじめに

5.2 マクロ経済見通し

有機農法の成長

各国政府による有利な農業補助金および支援プログラム

5.3 市場ダイナミクス

推進要因

– 果物・野菜需要の増加

– 政府機関による化学農薬禁止と啓発プログラム

– 有機食品販売の増加

制約

– 技術的・環境的制約

– 業績の低迷と変動

可能性

– 各地域の主要企業による微生物研究の進展

– 総合的有害生物管理(IPM)戦略の採用と増加

課題

– 化学農薬に比べて生物農薬のコストが高い

– 農家の生物農薬に対する認識と技術的知識の不足

5.4 生物農薬市場に対するAI/GEN AIの影響

はじめに

生物農薬における遺伝子組み換えAIの使用

事例分析

– 生物農薬市場の作物保護に革命を起こすコッパートのデジタルアシスタント

– Micropep社における生物農薬発見に革命をもたらすAIの活用

業界動向

71

6.1 はじめに

6.2 バリューチェーン分析

研究・製品開発

ソーシング

生産

処方

流通

最終用途

6.3 貿易分析

輸出シナリオ(HSコード3808)

輸入シナリオ(HSコード3808)

6.4 技術分析

主要技術

– 微生物接種剤

補完技術

– 精密農業技術

隣接技術

– ナノテクノロジー

6.5 価格分析

主要企業の平均販売価格動向(種類別

バイオ殺虫剤の平均販売価格動向:地域別

バイオ殺菌剤の平均販売価格動向:地域別

バイオ殺生物剤の地域別平均販売価格動向

バイオ除草剤の地域別平均販売価格動向

その他の生物農薬の地域別平均販売価格動向

6.6 生態系分析

需要サイド

供給側

6.7 顧客ビジネスに影響を与えるトレンド/混乱

6.8 特許分析

6.9 主要会議・イベント、2024-2025年

6.10 規制情勢

規制機関、政府機関、その他の組織

米国

カナダ

メキシコ

ヨーロッパ

アジア太平洋

– インド

– オーストラリア

– 日本

南米

– ブラジル

– アルゼンチン

その他の地域

6.11 ポーターの5つの力分析

競合の激しさ

供給者の交渉力

買い手の交渉力

代替品の脅威

新規参入の脅威

6.12 主要な利害関係者と購買基準

購買プロセスにおける主要な利害関係者

購買基準

6.13 ケーススタディ分析

コッパート・バイオロジカル・システムズがジオコムを買収、精密農業に注力

BASF社のアグニーク・バイオハンス・アジュバントによる生物農薬の性能向上

シンジェンタのバイオソリューションで植物検疫の課題に対応

6.14 投資と資金調達のシナリオ

生物農薬市場、種類別

111

7.1 導入

7.2 バイオ殺虫剤

バチルス・チューリンゲンシス

– 広範な利用可能性、標的特異性、効率性

ボーベリア・バシアナ

– 様々な製剤で入手可能

メタリジウム・アニソプリアエ

– 毛虫の防除に効果的

バーティシリウム・レカニ

– 観葉植物、野菜作物、苗床、芝生、野菜畑作物に幅広く適用。

バクロウイルス

– IPMプログラムの効果的な生物防除ツールとしての需要が大きい

その他の生物殺虫剤

7.3 生物殺菌剤

トリホデルマ

– 入手が容易で保存期間が長いため、農家への普及が促進

バチルス

– バチルスベースの製品が開発され、バイオ殺菌剤に大きな需要が見込まれる見込み。

プセウドモナス

– 種子を媒介する病害に対するシュードモナスベースのバイオ殺菌剤の需要増加

ストレプトマイシン

– 揮発性化合物を分泌して病原性拮抗物質を排除

その他の生物殺菌剤

7.4 バイオネマチサイド

ペーシロマイセス・リラシヌス

– 根こぶ線虫の増殖を抑える生物防除剤として有望。

Bacillus firmus

– 線虫の幼虫および成虫に有効

パストゥリア種

– 植物寄生性線虫に有効

その他のバイオ殺線虫剤

7.5 バイオ除草剤

雑草防除に最適

7.6 その他の生物農薬

生物農薬市場、供給源別

132

8.1 導入

8.2 微生物

微生物の開発コスト削減、害虫特異性、残留性のない自然生物農薬

バクテリア

菌類

ウイルス

プロトゾア

8.3 バイオケミカル

広範なスペクトル活性が採用を拡大

セミケミカル

植物抽出物

有機酸、その他

8.4 益虫とその他のマクロ生物

益虫の利用を促進する、自然でユニークな作用モードと便利なアプリケーション

殺虫剤

パラサイトイド

生物農薬市場、製剤別

143

9.1 導入

9.2 液剤

乳化可能な濃縮液

– 取り扱いが容易で撹拌の必要性が少ない

懸濁濃縮液

– 作業者と環境に安全な懸濁濃縮液

可溶性液体濃縮物

– 懸濁濃縮液より低粘度である傾向があります。

9.3 乾式

ドライ顆粒

– 紫外線下での限定的な適用

水分散性顆粒

– 水分散性顆粒は比較的粉塵が少なく、保存性に優れること。

湿潤性粉末

– 微細な湿潤性粉末は取り扱い時に十分な安全対策が必要

生物農薬市場、適用モード別

151

10.1 導入

10.2 種子処理

商業的農業経営における種子コーティングの高い需要

10.3 土壌処理

土壌汚染の軽減と有機食品の需要増加

10.4 葉面散布

迅速で効果的な散布と園芸作物に対する需要の増加

10.5 その他の施用方法

生物農薬市場、作物種類別

158

11.1 はじめに

11.2 穀類と穀物

トウモロコシ

– 秋蚕の被害を受けたトウモロコシ

小麦

– アブラムシによる深刻な被害

米

– バチルス・チューリンゲンシスがリーフフォルダーおよびステムボーラーに有効

その他の穀物

11.3 油糧種子および豆類

大豆

– ダイズ作物で根こぶ線虫による被害が深刻になる見込み

ヒマワリ

– ヒマワリ油への嗜好とヒマワリ種子の製菓用価値が需要を牽引

その他の油糧種子および豆類

11.4 果物・野菜

根菜類

– 様々な病害虫や線虫が根菜類の経済的損失の原因。

葉菜類

– 枯草菌、myrothecium verrucaria、Streptomyces lydicusの迅速な利用

果実

– ポメ果実に有効であることが判明した生物防除剤

ベリー類

– ますます厳しくなる規制の下で、ベリーの輸出を強化する生物学的解決策

柑橘類

– 柑橘類のカンキツ病、拮抗剤の使用を促進

その他の果物・野菜

11.5 その他の作物種類別

生物農薬市場、地域別

171

12.1 はじめに

12.2 北米

米国

– 主要化学農薬の段階的廃止

カナダ

– 総合的有害生物管理(IPM)に対する政府の支援

メキシコ

– 米国からの有機食品の輸出需要の増加

12.3 欧州

フランス

– 生物防除製品の登録に関する法律および認可手続きの変更

ドイツ

– 有機農業に対する政府の支援

スペイン

– 農業関連企業間の協力

イタリア

– 有機農業セクターの拡大が生物農薬の需要を促進

イギリス

– 消費者の嗜好の変化

オランダ

– バイオベース製品の成長を加速するGenoegスキーム

ロシア

– 小麦アブラムシの抵抗性による深刻な作物損失を防ぐため、農家はバイオ農薬を導入へ

ヨーロッパ

12.4 アジア太平洋

中国

– 政府が持続可能な農業を推進

インド

– 革新的で効果的な生物農薬製品

日本

– 化学農薬の使用を最小限に抑える政府規制

オーストラリア

– 生物農薬製品を必要とする広大な有機農地

タイ

– 農薬の最大残留レベル低減への取り組み

インドネシア

– 有害生物防除のためのIPM実践の実施

その他のアジア太平洋地域

12.5 南米

ブラジル

– バイオベースのソリューションで農業セクターを変革するバイオインプットプログラム

アルゼンチン

– バイオ農薬の新製品開発をリードする企業間のコラボレーション

チリ

– 有機栽培果実の需要拡大により生物防除法の採用が増加

その他の南米

12.6 その他の地域(行)

アフリカ

– 国際機関が生物農薬関係者と協力して市場を牽引

中東

– 国産有機食品への高い需要が需要を後押し

競争状況

230

13.1 概観

13.2 主要企業の戦略/勝利への権利

13.3 セグメント別収益分析

13.4 市場シェア分析、2023年

13.5 企業評価マトリックス:主要プレーヤー、2023年

スター

新興リーダー

広範なプレーヤー

参加企業

企業フットプリント:主要プレーヤー、2023年

– 企業フットプリント

– 種類別フットプリント

– 製剤フットプリント

– ソースのフットプリント

– 地域別フットプリント

13.6 企業評価マトリックス:新興企業/SM(2023年

先進企業

対応力のある企業

ダイナミックな企業

スターティングブロック

競争ベンチマーク:新興企業/SM、2023年

– 主要新興企業/SMEの詳細リスト

– 主要新興企業/SMEの競合ベンチマーキング

13.7 企業評価と財務指標

13.8 ブランド/製品/サービス分析

13.9 競争シナリオ

製品発売

販売

事業拡大

その他の開発

企業プロフィール

254

14.1 主要プレーヤー